Podsumowanie z konferencji wynikowej Elektrotim 25Q2 (ELT.WA)

Konferencja za drugi kwartał 2025 (2025-09-09)

Update: 2024-09-09

Podsumowanie konferencji Elektrotim za pierwsze półrocze 2025

Elektrotim SA to dostawca specjalistycznych usług inżynieryjnych, działający w dwóch głównych segmentach: sieci elektroenergetyczne (dla energetyki zawodowej i trakcji) oraz instalacje i infrastruktura (dla przemysłu, obiektów użyteczności publicznej i obronności). Konferencja z 9 września 2025 roku została zorganizowana w celu omówienia wyników finansowych za pierwsze sześć miesięcy roku oraz przedstawienia perspektyw na przyszłość. Władze spółki reprezentował zarząd w pełnym składzie: Maciej Posadzy (Prezes Zarządu), Dariusz Kosikowski (Członek Zarządu, Dyrektor ds. Operacyjnych) oraz Krzysztof Łycikowski (Członek Zarządu, Dyrektor ds. Handlowych)[1].

Prezentacja wyników

Spółka zaprezentowała wyniki finansowe, podkreślając dynamiczny wzrost przychodów w otoczeniu rynkowym charakteryzującym się stagnacją w sektorze budowlanym¹⁻².

Kluczowe dane finansowe za I półrocze 2025 roku¹⁻²:

Przychody ze sprzedaży wyniosły 202,5 mln zł, co stanowi wzrost o 17% w porównaniu do analogicznego okresu w 2024 roku.

EBITDA osiągnęła poziom 13 mln zł (spadek o 27% r/r). Zarząd wyjaśnił, że wynik za I półrocze 2024 roku był podniesiony o zdarzenia jednorazowe na kwotę 6,5 mln zł (m.in. rozwiązanie rezerwy z RZI Gdynia na 3,9 mln zł), a tegoroczny wynik obciążyły wyższe o 2,6 mln zł rezerwy na systemy premiowe.

Zysk netto wyniósł 7,3 mln zł wobec 13 mln zł rok wcześniej.

Rentowność brutto na sprzedaży spadła do 11,9% z 14,8% w I półroczu 2024 roku. Spadek ten tłumaczono przyjętą polityką wyceny kontraktów, która nie w pełni odzwierciedlała zaawansowanie prac w raportowanym okresie. Spółka pracuje nad bardziej adekwatnym rozwiązaniem w tym zakresie.

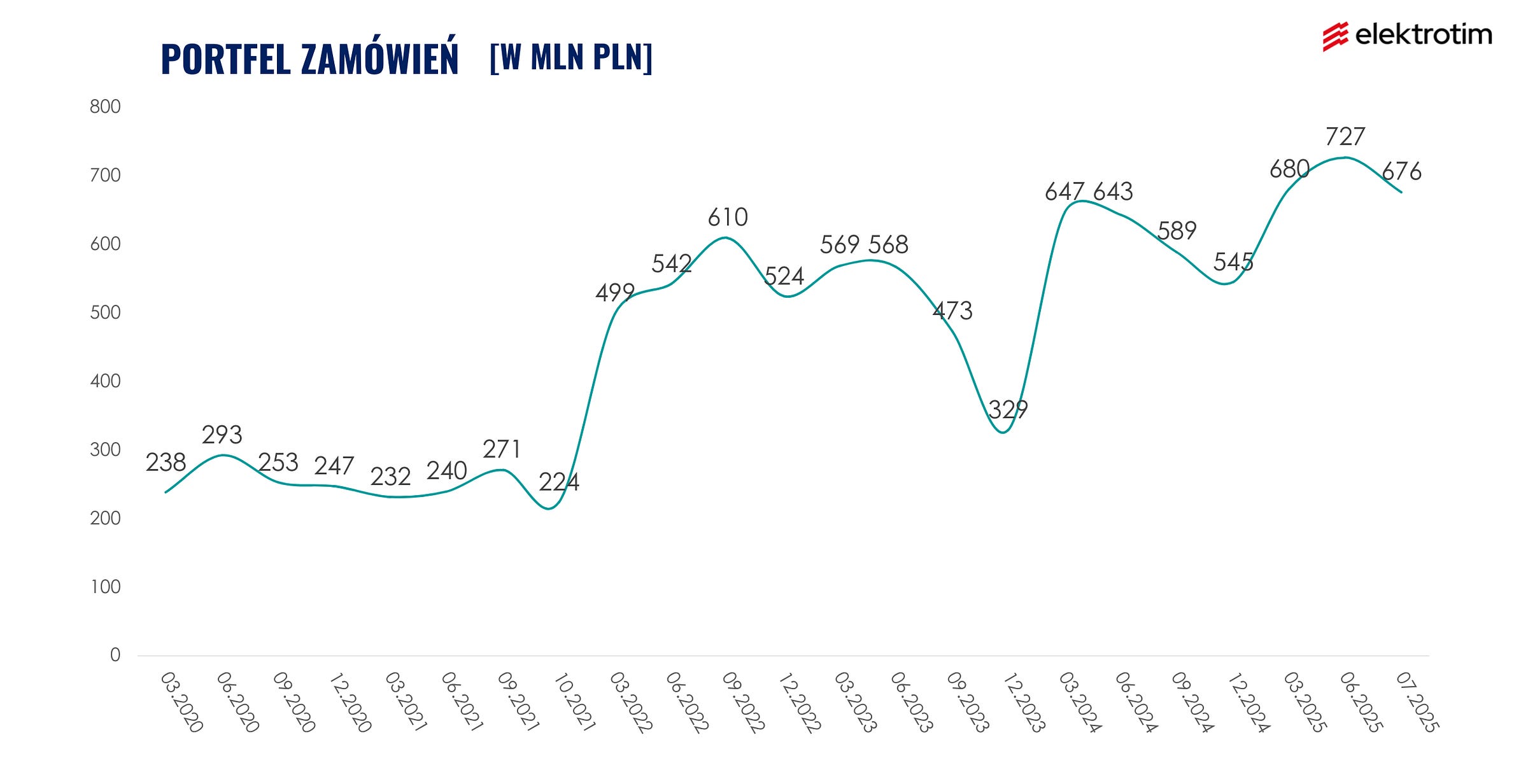

Portfel zamówień (backlog) na dzień 30 czerwca 2025 roku osiągnął rekordową wartość 727 mln zł.

Dług netto do EBITDA – wskaźnik według zarządu wzrósł w stosunku do czerwca 2024 roku z powodu niższej pozycji gotówkowej, co jest typowe dla cyklu rozliczeniowego projektów w spółce.

W lipcu 2025 roku spółka wypłaciła trzecią z rzędu dywidendę w wysokości 25 mln zł (2,50 zł na akcję) z zysku za 2024 rok.

Wśród najważniejszych decyzji i projektów wymieniono pozyskanie w I półroczu kontraktów o łącznej wartości 330 mln zł, w tym z Tauron Dystrybucja (88 mln zł) i na budowę magazynu energii dla EDF Renewables (27 mln zł). Po okresie sprawozdawczym spółka podpisała kluczową umowę z Polskimi Elektrowniami Jądrowymi na budowę stacji elektroenergetycznej w Choczewie o wartości 162 mln zł netto¹⁻².

Zarząd zidentyfikował następujące ryzyka i wyzwania rynkowe¹:

Stagnacja w sektorze budowlanym, choć spółka notuje wzrosty przychodów.

Wysoka konkurencja, w tym ze strony dużych generalnych wykonawców wchodzących w segment energetyki i obronności.

Ryzyko deficytu kadr specjalistycznych w perspektywie nadchodzącego ożywienia inwestycyjnego.

Kwestia inflacji została wspomniana w kontekście stabilizacji cen materiałów budowlanych oraz uwzględniania ryzyka wzrostu kosztów w ofertach przetargowych, co jest stałym elementem polityki spółki¹.

Sesja pytań i odpowiedzi (Q&A)

Sesja Q&A była zdominowana przez pytania dotyczące spadku rentowności, perspektyw na przyszłość oraz strategii spółki w obliczu zmieniającego się otoczenia rynkowego¹.

Rentowność brutto na sprzedaży

Pytanie: W porównaniu rok do roku marża brutto na sprzedaży w drugim kwartale bardzo mocno spadła, z 16,1% do 10,9%. Skąd taki spadek i brak wzrostu sprzedaży w ujęciu rok do roku? Na ile to jest powtarzalne obniżenie rentowności, a na ile wypadek przy pracy?[1]

Odpowiedź: Trudno mówić o braku wzrostu przychodów, skoro wzrost przychodów jest 17% rok do roku. To nie jest wypadek przy pracy. To jest kwestia przyjętej polityki wyceny kontraktów, która w tym roku zadziałała odwrotnie niż w poprzednim i pewne kontrakty będą rozliczone w trzecim kwartale. Ta polityka wyceny kontraktów nie odzwierciedliła zrealizowanych prac w pierwszej półce. My nie zmieniliśmy ani polityki przygotowywania ofert, ani polityki marż, ani zakładanej rentowności.[1]